图虫创意/供图 官兵/制图

图虫创意/供图 官兵/制图

证券时报记者 卓泳 王军

全面注册制改革正式启动备受资本市场关注。上市企业数量进一步扩容、企业投资价值交由市场判断、监管和退市制度进一步完善等,都将给一二级市场投资带来深远的影响。其中,随着近年注册制试点展开,市场上中小市值公司数量明显增多,但流动性不足,这不仅加剧了二级市场上企业的分化,还给一级市场VC/PE机构项目退出带来了挑战。作为企业上市背后的重要资本推手,全面注册制下,VC/PE机构越发注重投资端和退出端的研究和布局,以此适应新形势下的投资规则和市场生态。

沪深两市50亿市值

以下公司占比近一半

从科创板宣布设立至今,注册制试点已走过了近5年的时间,在这5年里,市场发生了翻天覆地的变化,其中最为明显的是,中小市值企业数量逐渐增多,市场资金逐渐向头部优质企业集中,市场交易的“二八”效应愈发凸显。

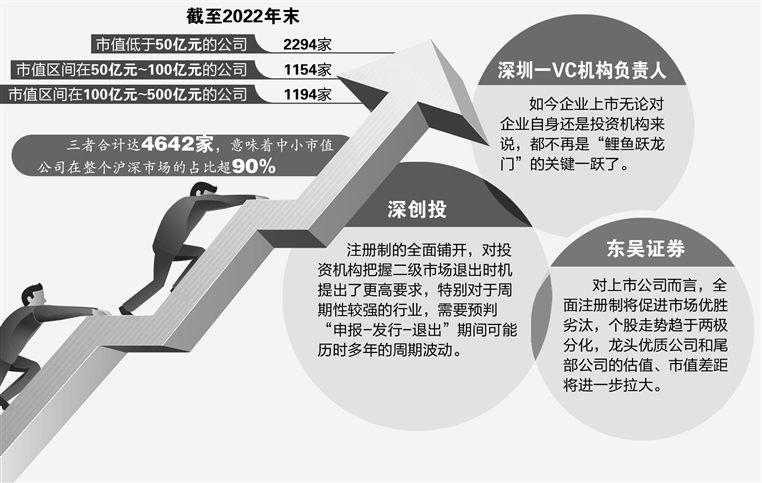

据证券时报记者统计,随着注册制深入推进,近几年,沪深两市上市公司数量激增,2022年末达到4917家。与此同时,中小市值企业数量也在近几年明显增加。截至2022年末,市值低于50亿元的公司有2294家,占比约达47%;市值区间在50亿元至100亿元的公司有1154家,市值区间在100亿元至500亿元的有1194家,三者合计达4642家,意味着中小市值公司在整个沪深市场的占比超90%。

需要注意的是,中小市值公司的市值变化与大盘行情关系较大。例如,2018年和2022年在大盘整体环境较差的情况下,市值低于50亿元的公司明显增多,100亿元至500亿元区间市值的公司数量也有所减少。

从中小市值公司所在的行业来看,沪深两市大市值公司的行业分布更为集中,而小市值公司的行业分布则比较分散。据记者统计,50亿元以下市值的公司主要分布在机械设备、基础化工、医药生物、电子、计算机、电力设备、汽车等行业,而在纺织服装、通信、传媒、交通运输、房地产等行业也有少量分布。

在全面注册制的预期下,沪深两市近几年的“二八”分化更加明显,资金越发青睐大盘蓝筹股,尤其在2021年以前,资金扎堆大市值股票达到了前所未有的高度。数据显示,2021年1000亿元市值以上公司的日均成交额达2964.25亿元,而当年沪深市场的日均成交额为创纪录的1.06万亿元,相当于近三成资金扎堆在大市值公司里,而这部分公司只有162家,也就是说,平均每家公司日均成交额达18.30亿元。

而小市值公司方面,记者根据Wind数据统计,2019年以来,市值在1000亿元以上公司的日均成交额为13.06亿元,而同期市值50亿元以下公司日均成交额为0.72亿元,不到千亿市值公司日均成交额的6%。具体到市值30亿元、20亿元、10亿元以下,相关公司的日均成交额会更低,甚至有公司日均成交额不足百万。

进入2022年,随着机构抱团“瓦解”,大市值公司日均成交金额急剧下降,但中小市值公司并没有因大市值公司流动性溢出而成交金额明显提升。东吴证券研究指出,对上市公司而言,全面注册制将促进市场优胜劣汰,个股走势趋于两极分化,龙头优质公司和尾部公司的估值、市值差距将进一步拉大。

市场分析人士指出,全面注册制下,如果短期内未能获得持续的高增长,小市值公司慢慢会不受待见,估值给到10倍、5倍甚至更低。但这并不意味着小市值公司就没有投资价值,小市值公司中也不乏势头迅猛者,只要行业前景预期向好,公司有足够成长性,都将具有投资价值。

“投早投小”

成一级市场投资共识

上市企业数量扩容,市场资金量短期内却无法同步跟上,这意味着,平摊至每家上市公司的交易量会进一步下滑,对创投机构而言,这不仅意味着企业的流动性溢价不高,还随时可能面临流动性差而难以退出的窘境。

“那些不太优秀却能上市的小公司股价表现估计不会很好,而那些靠一时的资源投中一个上市项目、靠价差赚钱的小基金也容易被出清。”深圳一VC机构负责人对记者表示,如今企业上市无论对企业自身还是投资机构来说,都不再是“鲤鱼跃龙门”的关键一跃了。

深创投方面接受记者采访时也表示,预计全面注册制下新股走势会进一步分化,50亿以内小市值公司增多,市场估值回归趋势可能加快,甚至出现类似港股的“仙股”现象。

面对越发明显的变化趋势,创投行业更加笃定未来三大投资退出的标准和方向:一是投早投小投优质企业,二是严格把控价格,三是多种退出方式结合。投资方面,近年来,投早投小越发成为不少投资机构的共识。“一个是推动投资往前移,一个是更加关注投资标的的成长性。”上述VC机构负责人表示,如果投资的价格高,在二级市场的溢价率不高;或者投资的企业质地一般,交易量非常低。这两种情况下,即便企业上市了也难以获得好的回报,甚至不好退出。

投资机构对项目的价格将表现得越发敏感。创世伙伴CCV合伙人梁宇对记者表示,对一级市场投资者而言,理性和合理的估值将是今后很长一段时间的关键词,一级市场将更看重公司核心业务竞争力和估值之间的合理关系。在他看来,此前资本市场每隔一段时间就会有热点出现,而如今追逐热点迅速抬高估值的做法也正在降温。事实上,去年二级市场表现低迷,也一定程度上影响了一级市场的投资价格,但梁宇认为,二级市场向一级市场的价格传导是一个缓慢的过程,更多需要投资机构和创业公司客观理性地看待价值和价格。

全面注册制下,项目如何退出受到越来越多机构的重点关注。深创投方面表示,注册制的全面铺开,对投资机构把握二级市场退出时机提出了更高要求,特别对于周期性较强的行业,需要预判“申报-发行-退出”期间可能历时多年的周期波动。

除了研究退出周期之外,不少投资机构已开始考虑或采用“隔轮退”和并购等其他退出方式。

“尽管最理想的退出方式还是IPO,但市场环境发生变化,有些企业在二级市场上的募资额还不如在一级市场上的融资额,所以大家对并购的关注度变高了。”上述VC机构负责人表示。梁宇也对记者表示,并购将成为更加重要的退出方式,也是公司项目退出的选项之一。

“只要不是投最后一轮,应该都还是能赚钱的,只是单个项目的收益会降低。”上述VC机构负责人认为,随着注册制全面铺开,一级市场收益率会是一个逐渐下降的过程,最终或将回到整个投资界的平均收益率。